通貨の特徴と選び方

![]()

![]()

通貨の特徴と選び方

米ドル:最新金利と通貨の特性

外貨預金のお預入れに当たっては、各通貨の特徴や傾向を理解することが大切です。

通貨選択の際の参考にしてください。

- こんなお客さまにおすすめ

- 外貨預金の初心者・分散投資におすすめです。

- 情報の豊富さ

- 通貨の安定性

- 金利

世界の基軸通貨、金利政策の動向に注目

米国の名目GDP (国内総生産) は約29.2兆米ドルで世界一の規模を誇ります (2024年) 。これは世界全体の約26%を占め、日本の約7倍です。米ドルは国際決済に用いられる基軸通貨で流通量も世界一、投資に関わる情報量も多く、国際分散投資をするうえで外すことのできない通貨と言えるでしょう。

米国はGDPの約7割を個人消費が占め、世界最大の消費大国と言われます。サービス業が堅調で、金融、IT分野は世界をリードし、軍事、製薬業などにも力を持っています。

少子高齢化が進む先進国の中で珍しく人口が増加傾向であることがこの大国の成長を支えています。政治は保守派の共和党とリベラル派の民主党による2大政党制です。ただ、近年その考え方や支持層には変化がみられています。2024年には共和党のトランプ氏が大統領に選出され、議会も共和党が多数を占めています。

外交面は政権によって異なりますが、現在のトランプ政権は「アメリカ第一主義」を掲げ、独善的な外交姿勢を強める一方で、民主党政権では国際協調・価値観外交を重視する傾向があります。

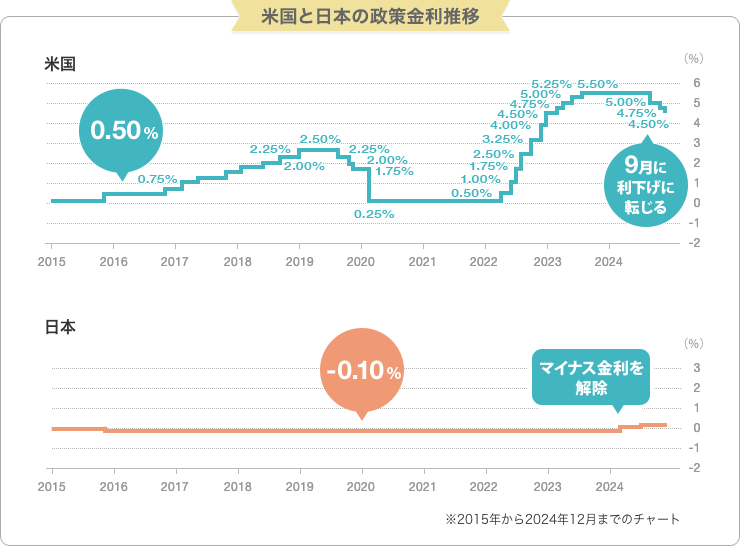

米国経済は、2008年9月に発生した金融危機 (リーマンショック) によって大きな打撃を受け、マイナス成長に陥りましたが、米国の中央銀行であるFRB (連邦準備制度理事会) が大規模な金融緩和策を進めたことで、2009年6月を景気の谷として景気回復を続けました。

同年以降は年2%前後の実質GDP成長率で、雇用や個人消費を中心に緩やかな回復基調のなか、12月以降は、緩やかな利上げで金融緩和は正常化に向かいました。第1次トランプ政権が火をつけた米中貿易戦争によって景気に陰りが生じ、2018年に利上げを休止、翌2019年以降は再び利下げ局面に入りました。

2020年前半には新型コロナウイルスの感染拡大を受けて景気が急速に悪化しましたが、大規模な財政政策や緊急利下げなどの金融政策が実施され、経済を下支えしました。その後、感染が収まって行動規制がなくなったことで経済は急回復しました。

一方で、2022年2月、ロシアがウクライナに軍事侵攻。両国の戦闘は長期化しています (2025年 6月現在) 。米国景気への直接的な影響は限定的ですが、原油高、サプライチェーンの混乱により物価が上昇、高インフレを招きました。また、コロナ禍の影響で働き方に変化がみられたことなどもインフレを押し上げました。FRBはインフレを抑えるため、2022年3月に利上げを開始、6月からは4会合連続で0.75ポイントの大幅な利上げを行いました。おおかたの予想を超える急激な利上げで、一時10%を超えたインフレに対応しました。

コロナ禍対策として大幅な量的金融緩和を行い9兆米ドル近くまで膨らませてきたバランスシートの縮小も行っています (縮小ペースは2024年5月に減速) 。

2024年も内需主導で2.8%の高成長を維持しましたが、9月にFRBは利下げに転じました。インフレ率が目標の2%に向かっていること、労働市場の悪化に先手を打つことが理由としてあげられ、12月まで利下げを継続しました。

2025年1-3月期は一時的にマイナス成長となりましたが、関税前の駆け込み需要の影響があった純輸出などを除いた内需は堅調で、景気の実態は底堅いと評価されています。個人消費は衰えず、AIなどハイテク関連への投資も積極的で、雇用環境も良好です。

そのためFRBは政策金利を据え置いていますが、関税政策が経済を悪化させる可能性も意識され、今後は利下げがあるとの見方が大勢です。一方で人手不足からくる賃金インフレや住宅価格の高止まり、トランプ大統領の関税政策による物価の再上昇が懸念されています。

FRBはいつ利下げを行うのか、量的引き締めは終わるのか、為替の動きにも大きな影響を与えるだけに今後のFOMC (連邦公開市場委員会) の動向には注目しなければなりません。

新冷戦時代とも言われ、中国・ロシアと西側がそれぞれブロック経済化するなかで、米国のみならず世界経済は引き続き不透明な状況が続いています。物価高や格差の拡大による市民の不安、政治の不安定化も依然として見られます。2023年10月に始まった「ガザ紛争」はイスラエルとイランの軍事衝突に発展、2025年6月にはイスラエルがイランを攻撃、米国も攻撃に参加しました。中東地域の緊張状態は今なお継続しています。

そうした状況でも、米国は人口動態からの優位性があります。トランプ大統領による留学生受け入れ制限の動きが懸念されるものの世界から優秀な人材が集まるイノベーションの土壌も健在です。広い国土に資源もあります。長期的に見れば、米国経済のダイナミズムは失われていないと考えられています。

通貨の特性

米ドルは米国を介さない貿易の決済にも用いられるなど、広く貿易や資本取引に使用される「国際決済通貨」です。各国が対外準備資産として保有する準備通貨としても利用され、取引に規制がないことなども加え、世界の「基軸通貨」となっています。そのため、他の通貨と比べて圧倒的な取引量があり、流動性の高さが特徴です。

一方で、近年の金融緩和で米ドル供給が大幅に増えたことによって、米ドルの価値低下が指摘されたことがあります。また、財政赤字が2025会計年度は過去最高水準に達し、米ドルの信認低下につながると懸念されています。

また、対ロシアの経済制裁として国際資金決済ネットワークからロシアを排除したことにより、ドル以外での決済を望む国が出てきています。

中国が中国元を基軸通貨にしたいとの思惑があるとの指摘があるものの、現状ではユーロとともに米ドルに代わるほどの力はなく、当面は米ドルが基軸通貨としての地位を維持していくものと思われます。

米ドルの変動要因

米ドルは基軸通貨としての性格上、戦争や紛争などで世界経済が不安定になると買われやすいという特徴があります。他の通貨から、流動性と信頼性が高い米ドルへ資金が逃避するためで、「有事の米ドル買い」と言われます。

また通貨政策も変動要因になります。1985年の過度な米ドル高を是正するために米国が主導し、日・英・独・仏の4ヶ国が同意したプラザ合意や、クリントン政権時代の米ドル高政策は、世界市場に大きな影響を及ぼしました。

そしてFRBの金融政策が通貨の動きを知るために大変重要です。金融政策は物価の安定と雇用の最大化を目標としています。CPIなどの物価指標が非常に注目されます。雇用に影響を与える景気の動向も重要です。

簡単に言ってしまうと景気が良ければ米ドルは買われ、景気が悪ければ米ドルは売られる傾向があります。基本的には景気が良い時に金利が上昇し、中央銀行の利上げにつながります。

この金利の差が相場変動につながります。

米ドル / 円では、米国金利のほうが高く日本との金利差が拡大すれば米ドル高・円安、逆に金利差が縮小すれば米ドル安・円高になる傾向があります。

金利差という意味では日本の金融政策も見なければなりません。日米の中央銀行の政策運営には常に目を配りたいところです。

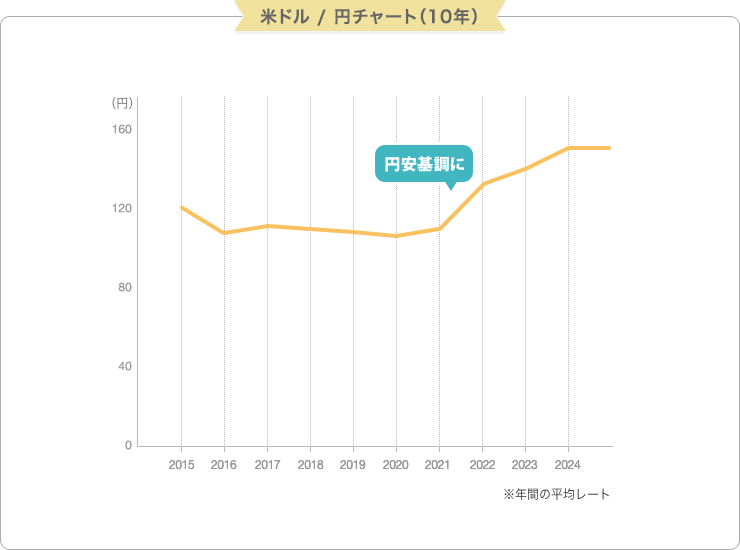

過去10年間の米ドルの値動き (チャート)

米ドル / 円相場は、2008年の金融危機 (リーマンショック) で急激な円高・米ドル安が進行。ギリシャ危機、欧州債務危機でさらに「安全通貨」とみなされる円が買われ、2011年10月31日には戦後最安値となる1米ドル=75円32銭をつけました。2011年3月の東日本大震災をうけ国内に資金を戻す思惑も働きました。その後、2012年12月に発足した第2次安倍内閣が大規模な金融緩和方針を打ち出したことをきっかけに、米ドル / 円のトレンドは円高から円安に転換。日銀が「量的・質的金融緩和」 (異次元の緩和) を実施したことや、米国が実質ゼロ金利政策の解除に向かったことで2015年6月5日には1米ドル=125円まで円安・米ドル高が進みました。

2016年には中国景気の悪化懸念や、英国のEU離脱などでリスク回避姿勢が強まり1米ドル=100円割れまで円高ドル安が進む場面がありましたが、11月の米大統領選挙でトランプ氏が勝利したことで財政拡張による景気回復期待が強まり、1米ドル=115円前後に戻しました。

2020年3月に新型コロナウイルス感染拡大に伴うリスク回避的な動きで急激な変動が見られた後は、各国が積極的な金融・財政政策を実施したことで金融市場が落ち着き、ジリジリと円高ドル安方向に進みました。しかし2021年には年初1月の1米ドル=102円台から11月23日には一時115円台まで大幅に円安ドル高が進みました。米国は新型コロナのワクチン接種や経済活動再開の動きで先行して景気が急回復したため、FRBが金融正常化に動くことを見込んで (実際は11月に資産購入額の減額=テーパリングを発表) 金利が上昇、米ドルが買われました。

2022年2月24日、ロシアのウクライナ軍事侵攻による「有事の米ドル買い」で米ドルがさらに上昇しました。この戦争は急激なインフレも招いたため、3月にはFRBが金融政策を転換、連邦公開市場委員会 (FOMC) で利上げを決定しました。FRBの金融引き締めを背景に米ドルは独歩高となりました。その後も物価上昇圧力は収まらず、連続で利上げが行われました。一方日銀は金融緩和を維持、日米金利差の急拡大を背景に9月には米ドル / 円は144円台後半まで大幅な円安となり、日銀は24年ぶりに円買い・ドル売り介入を行いました。

その後10月に1米ドル=151円94銭と1990年7月以来の米ドル高・円安水準をつけた後、米国インフレのピークアウト、利上げペース緩和の可能性が意識され始め、ドル安方向に転じました。

12月FOMCで利上げ幅が0.50%に縮小されると1米ドル=135円前後をつけました。さらに日銀が金融政策決定会合で予想外に長期金利の許容変動幅の拡大を決定すると、金融緩和の縮小に向けた動きと受け止められて円高が進み、2023年1月には1米ドル=127円台をつけるなど、大きな値動きとなりました。

その後、米経済指標からは景気が底堅く、インフレがなかなか収まらないことが示唆され、期待されていたほどFRBが利下げに転じるのは早くないとの見方から徐々に米ドルが上昇しました。

2023年4月には日銀の植田総裁が就任会見で現行の金融緩和を継続する姿勢を示したことを受けて、再び米ドル高円安基調となりました。

円安が急速に進んだ6月~7月と9月~11月には、日本の当局から口先介入が入りました。

7月に日銀がイールドカーブ・コントロール (YCC) 、長短金利操作の運用柔軟化を決定、事前報道で1米ドル=141 円台から 138 円台へと 2 円以上円高方向に急変動する場面が見られましたが、日米の金融政策への思惑に上下しつつも11月までドル高円安傾向が続き1米ドル=151円90銭台と2022年の米ドルの高値に迫りました。その後も金融政策をめぐって変動が続きました。

2024年3月に春闘で予想以上の賃上げが決定されたことなどを受けて日銀はマイナス金利を解除、金融政策正常化への一歩を踏み出しました。ただ、当面は緩和的な金融政策が続くとの見方から円が売られ、米ドル / 円は2022年の高値に再び接近、さらに4月に政策金利が維持され、一時1米ドル=160円台と1990年4月以来の円の安値を更新しました。これを受けて日本政府は過去最大規模の為替介入に踏み切りました。

6月、米FOMCは金融政策を維持、メンバーのインフレ予想が引き上げられました。一方、日銀は国債買い入れの減額決定を持ち越し、再び円が売られ7月3日に一時1米ドル=161.95円と37年半ぶりの円安ドル高水準をつけました。

その後は日本政府の為替介入とみられる動きや米国の経済指標を受けてドルが売られ始めます。そして7月に日銀が0.25%への利上げを行ったことに加え、8月発表の米国雇用統計で失業率が悪化し米経済に不安信号が点灯すると、一気に1米ドル=141円台までドル安円高方向に押されました。米景気減速懸念の強まりから9月には1米ドル=140円割れまでドルは安値を切り下げました。

9月のFOMCで、FRBは4年半ぶりに政策金利を0.5%引き下げ、4.75~5.00%と決定しました。待ち望まれた利下げ開始で米経済が支えられるとの思惑でドルが持ち直し。就任直後の石破茂首相が日銀の利上げをけん制、日銀からもマーケットに配慮した発言が出たことで円の上昇圧力も後退し、再び円安方向に転じました。

11月米国大統領選挙でトランプ氏が勝利。トランプ氏の政策が財政悪化・物価上昇を招くとの見方から金利上昇、ドルが買われ、2025年1月トランプ大統領就任直後、1米ドル=158円台を付けています。

その後、トランプ政権による関税政策の不透明感に加え、景気減速懸念が浮上し長期金利が低下、ドルが他通貨に対して全面安となりました。特に4月の相互関税の表明以降は顕著です。日銀による利上げ観測の高まりもあり、4月後半には1米ドル=140円割れまでドル安円高が進みました。

5月には米国超長期債入札の不調で米市場が「トリプル安」となるなど、ドル離れの思惑も出る一方、米国と中国などとの通商交渉の進展や、日銀が利上げ姿勢を緩めたことでいったんドル売りが一服。日本の高水準のデジタル赤字に変化がないことや、6月以降は中東情勢が緊迫化するなか原油輸入国であることが意識されて円も買われにくく、ドル円は145円近辺でのレンジ内での取引となっています。

今後も現在様子見となっているFRBの次の一手や関税交渉の行方などから目を離せません。

注目指標はこれ !

- 雇用統計

- FRBは「雇用の最大化」と「物価の安定」の2大責務 (デュアル・マンデート) を達成するために金融政策を行います。そのため雇用の動向は直接的に金融政策に影響します。世界の市場関係者は毎月発表される米国雇用統計をチェックして、米国の金融政策を予想していきます。中でも、非農業部門雇用者数と失業率、賃金の動向が注目されています。雇用統計は世界の為替相場、株式相場にも大きな影響を与えます。

- <発表時期>

- 12日を含む週から3週間後の金曜日 (だいたい第1金曜日) の日本時間22:30 (夏時間は21:30)

- 消費者物価指数 (CPI)

- 消費者が購入するモノやサービスなどの物価の動きを把握するための統計指標。米国FRBは目標のひとつに「物価の安定」を掲げているため、CPIも金融政策の方向性を知るために欠かせない指標です。世界的なインフレの高まりが懸念されており、米国だけでなく多くの国で重要視されています。

- <発表時期>

- 毎月15日ごろの日本時間22:30 (夏時間は21:30)

- PCEデフレーター

- 米商務省が毎月発表している個人消費の物価動向を示す指標で、CPI同様現在注目度が高まっています。FRBが重要視していると言われています。

- <発表時期>

- 毎月月末の日本時間22:30 (夏時間は21:30)

- 貿易収支

- モノとサービスの輸出入の収支。輸出額が輸入額を上回る状況を貿易黒字、輸入額が輸出額を上回ると貿易赤字といいます。一般的には、貿易黒字が拡大すると、その分相手の国から受け取る外貨が増え、それを米ドルに替える米ドル高圧力が高まります。速報性が高くGDPの基礎データともなるため、重要視されています。為替相場に与える影響は以前ほどではないと言われています。

- <発表時期>

- 毎月10日ごろの日本時間22:30 (夏時間は21:30)

- ISM製造業景況指数

- ISM (供給管理協会) が、全米の製造業300社以上の購買担当者にアンケートした結果を表した指数。生産、新規受注、在庫、価格、雇用などの項目について、前月より「良い」、「変わらず」、「悪い」から選択された結果をパーセンテージで表したものです。50%を上回ると景況が良く、50%を下回ると悪化していることを示しています。速報性があり、景気、株価との連動性が強いことから重要視されています。

- <発表時期>

- 毎月第1営業日の日本時間24:00 (夏時間は23:00)

- 米国新築住宅販売件数

- 米国内で販売された新築住宅件数を、米商務省センサス局が集計して毎月発表するものです。一戸建てと集合住宅に分け、全国と、北東部、中西部、南部、西部の地区ごとに集計されます。新築住宅は、購入に伴い家具・家電などの耐久消費財が購入されることが多く、建築資材需要などにより、関連産業への波及効果も大きいため、景気動向の先行指標として市場関係者から注目されています。

- <発表時期>

- 調査した月の翌月下旬の日本時間24:00 (夏時間は23:00)

- 米国小売売上高

- 米国内で販売されている小売業・サービス業の売上高を米商務省センサス局が集計して発表しているものです。米国では個人消費がGDPの約7割を占め、景気全体への影響も大きいため重要視される指標です。「自動車及び同部品」部門は個別の要因でブレが大きいため、自動車を除いたコア部分の増減に注目度が高くなっています。

- <発表時期>

- 毎月第2週ごろの日本時間22:30 (夏時間は21:30)

- ※本ページ情報の無断での複製・転載・転送等はご遠慮ください。

- ※本ページの情報提供について信頼性の維持には最大限努力しておりますが、2025年8月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。また、今後予告なしに変更されることがあります。

- ※本ページの情報はご自身の判断と責任において使用してください。