外貨預金のメリット・

お得な使い方

外貨預金には、円預金と異なる金利を選択できたり、為替差益を狙えるということ以外にも、メリットが数多く存在します。ここでは、そんな外貨預金のメリットや、知っていると便利な活用術についてご紹介します。

資産を外貨で持つことのメリットと、外貨預金で得をするための準備

外貨預金には、初心者でも始めやすい様々なメリットがあります。

外貨建ての資産運用の中で最も始めやすい

低金利が続いてきた日本の場合、円貨で資産を運用していくよりも外貨建てで運用するほうが、利回りが高い場合もあります。外貨建ての金融商品には、外国株式、外国債券や外国投資信託、外貨建ての保険、外貨預金などがありますが、その中で、外貨建ての金融資産の知識や経験が浅い初心者の方でも始めやすいと言われているのが外貨預金です。

外貨預金が初めての外貨投資に最適な理由は、商品の仕組みがわかりやすく、取り扱う金融機関が身近な銀行であることにあります。外貨預金は、「日常生活の延長線上にあり、身近な場所ではじめることができる資産運用法」というわけです。そう考えると、外貨投資に対するハードルはぐんと下がるはずです。資産運用をしなければ、お金は増えないというのは、周知の事実です。ですから、外貨預金の「わかりやすくて身近」という特徴は、大きなメリットの一つと言えるのではないでしょうか。

ちなみに、外貨預金以外の外貨建ての金融商品には、次のようなものがあります。

外貨預金以外の主な外貨建て金融商品

表は横にスライドして閲覧できます。

| 商品名 | 特徴 | 主な取扱機関 |

|---|---|---|

| 外貨建債券 | 購入代金の払込み、利払い、償還金の支払いが外貨建てで行なわれる債券。為替変動リスクはあるが、一般的に円建債券よりも利回りがよいとされている。 | 銀行、証券会社 |

| 外貨建投資信託 | 基準価額や分配金などが外貨で表示される外貨で取引されている投資信託のこと。代表的なものに外貨建てMMFがある。 | 銀行、証券会社 |

| 外国株式 | 海外の株式市場に上場している株式のこと。日本企業以上に高い配当利回りが期待できる企業が数多くあると言われている。株式の売買は日本国内の証券会社を通じて行うことができる。 | 証券会社 |

| 外貨建保険 | 支払う保険料や、受取る保険金・年金・解約返戻金などが外貨で行われる保険。予定利率が高いので保険料が安く、さらに日本円より高い金利の通貨で運用されるため、貯蓄の面で有利とされている。 | 銀行、証券会社、保険会社 |

経済成長率は日本よりも外国の方が高い場合も

為替相場は、経済成長率(GDP)や消費者物価指数などの要因によって変動しますが、為替相場においてこれらは事前に予測され、その予測に基づいた動きをしています。

日本の経済規模は徐々に縮小傾向にあるとされており、経済成長率が低い位置で安定することになる可能性は高いと思われます。つまり経済成長率で見ると、日本以外の外国を幅広く視野に入れていたほうが将来の展望は明るく、資産運用においても円以外に外貨建て資産も持っていたほうが、恩恵を受けられる可能性が高いと言えるのです。

複利型の定期預金で賢く殖やす

外貨預金の初心者におすすめしたいのが「複利型」の預金形態の商品です。外貨預金の金利には、複利型と単利型がありますが、単利型が元本にのみ金利が発生するのに比べ、複利型は元本とその利息を合算したものに金利が生じるため、長く預ければ預けるだけ、より多くの金利を得られる魅力があります。特に元本が大きい場合や長期の運用を考えている場合は、単利型と比べて確実な利益差が出るので、より安定的な運用を目指す場合に有効な方法となります。

単利・複利の金利の差(元金100米ドル、金利1%の場合)

表は横にスライドして閲覧できます。

| 単利 | 複利 | |||

|---|---|---|---|---|

| 元本 | 利息 | 元本 | 利息 | |

| 1回目の金利 | 100米ドル | 3米ドル | 100米ドル | 3米ドル |

| 2回目の金利 | 100米ドル | 3米ドル | 103米ドル | 3.09米ドル |

| 3回目の金利 | 100米ドル | 3米ドル | 106.09ドル | 3.18米ドル |

| 4回目の金利 | 100米ドル | 3米ドル | 109.27米ドル | 3.27米ドル |

| 5回目の金利 | 100米ドル | 3米ドル | 112.54米ドル | 3.37米ドル |

外貨預金のお得な活用術

外貨預金には、預金以外の活用法があります。その代表的なものは以下の通り。これらを駆使すれば、快適でお得な外貨ライフを送れるはずです。

外貨預金口座と直結したカードで現地通貨の引き出し&カード決済

銀行によっては、外貨預金と連動したカードがあります。外貨預金連動カードは、外貨普通預金口座の預金を、その通貨建てのまま渡航先でのカード決済に使えるというもの。海外への旅行や出張時に、海外のATMで現地通貨を現金で引き出したり、外貨でカード決済をしたりと、現地通貨をあらかじめ準備することができるため、とても便利です。

例えば、海外旅行に行く時期に円安になってしまっても、円高の時期に外貨預金をしておけば、円安になってしまった為替レートでわざわざ円を外貨に換える必要がなく、円高時に預入れをした外貨をそのまま渡航先で使用することが可能となります。なかなか、海外への旅行や出張時の為替レートを予想して準備することはできませんが、このような為替レートの変動による出費を抑える仕組みを手元にもつことで、精神的にもゆとりが生まれます。また、渡航先での両替には時間がかかることもあるため、その分の時間を節約できるのも利点の1つと言えるでしょう。

外貨預金運用におけるリスクの減らし方

外貨預金で得をするためには、メリットばかりに注視するのではなく、リスクを上手に避けていくことも重要です。すぐに結果が出なくとも、長期的な視点で見ると「損をしない」という考え方は、確実な利益につながる考え方とも言えます。ここでは、そのためのリスクへの備えかたをご紹介します。

複数の通貨を保有する

為替相場は、その国の経済情勢はもちろん、天災のような突発的な出来事の影響も受けるため、特定の外貨が突然暴落してしまう可能性も考えられます。そのため、外貨預金を運用していく上では、特定の外貨の価値が下がってしまう場合も想定して、一つの外貨だけではなく複数の外貨を持つ「分散投資」という方法が、為替変動に対するリスクヘッジの有効な手段になります。

時間分散やドルコスト平均法を活用する

資産を一度に外貨にするのではなく、タイミングをずらして購入する「時間分散」という考え方も重要と言えます。時間分散をすることで、高い相場で購入してしまう高値づかみのリスクを軽減させることもできます。

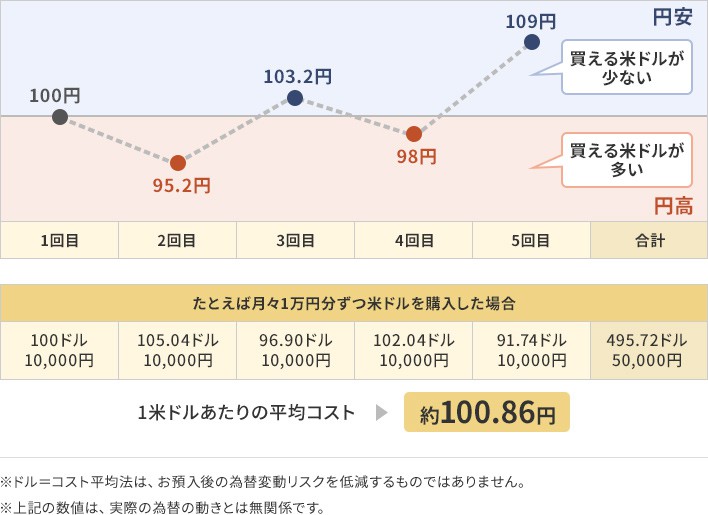

投資タイミングの分散という点では、「ドルコスト平均法」と呼ばれる投資法も有効な手段の一つです。ドルコスト平均法とは、定期的に同じ金額の外貨を購入する投資法のこと。円高時や円安時にも一定の金額で外貨を購入することになるため、平均取得単価を抑えることができます。積立期間が長くなるほど、取得単価のばらつきがより平準化され、その効果を享受できます。

長期的な運用を考え、余裕資金でスタートする

常に為替変動リスクが伴う外貨預金では、為替レートの変動によって損失が生まれてしまうリスクがあり、すぐに必要になって円に交換したりしていると為替手数料もかかるため、最初は余裕資金でスタートするのがベターと言えます。外貨預金では、各金融機関が最低預入単位(最低金額)を設定しているので、まずはそれを確認して無理のない金額から始めてみましょう。また、リスクヘッジという観点からは、運用期間は長期で考えるのがおすすめです。定期預金ならば利回りもよいですし、タイミングをずらしながら少しずつ買い足していけばリスクを回避しながら安定的に運用していくことも可能になります。

値動きの要因となる情報をチェックする

当然ながら為替レートが変動する様々な要因を考え、その動向をチェックすることも重要です。最低限チェックしておきたいのは、外国為替相場と、関連する政治経済の動向。自分が持っている外貨の国はもちろんですが、グローバル社会においては、別の国の出来事が密接に関係してくることも少なくありませんので、広い視野を持ってその動向をウォッチするようにしましょう。

為替相場が変動する要因が感覚的につかめてくると、外貨預金の活用もスムーズになってくるはず。まずは大きな流れを把握し、そこから必要情報へ繋げられるように、情報の動線を見極める感覚を養うことから始めてみましょう。

外貨預金の基礎知識